阅读:0

听报道

周三,美联储宣布将联邦基准利率上调25个基点,并同时预计2017年有望再加息三次、每次25个基点,这样的加息速度超过了此前所有人的估计。

至此,今年全世界金融市场上最大也是最后一个靴子轰然落地。不少读者留言请我写写加息的影响,还有读者问我是否应该调整投资策略,如果答案是确定的话应该去怎样调整投资策略。在回答这些问题之前,让我们先来看看美联储加息可能产生的影响。

1、美元

很多人想当然地认为美联储加息将会把美元持续推向高位,但这和历史情况不符,1994和2004年美联储加息后美元都经历了一段贬值时期,两年后贬值趋势才发生反转。考虑到美联储加息前美元已经有了较大的涨幅,市场也有很长的时间来消化加息预期,所以在其他因素不变的前提下,加息后美元应该面临一定的贬值压力,但考虑到美国基本面的相对强势和其可持续性,长期来看美元可望重回强势。所以美联储加息对美元影响的大概率趋势会是加息之前美元冲顶,加息后经历阶段性贬值,之后再度升值,去年加息后的美元走势验证了这个模式(见上图)。

2、美股

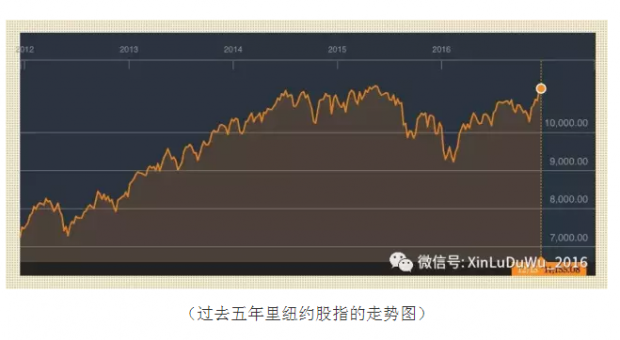

从历史来看,美联储加息对美国股市的短期影响负面为多,尤其是加息后的第一个月,但长期影响却是正面的。从2015年底那次加息看,之前美股已积累了大量的涨幅,因此在加息冲击下短期震荡下行,不过美国经济基本面向好,基本面对股市的推动力终将会抵消并超过加息的短期拖累,2016年来美股的走势证实了这一点(见上图),相信这一次美联储加息对美股的影响依旧会呈短跌长涨的模式,而且相对涨幅更大。

3、黄金

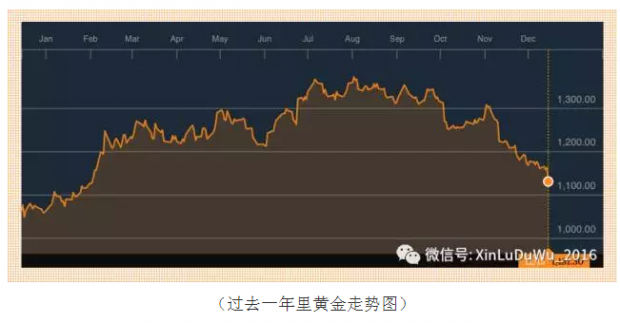

美联储刚加息后短期内会给股市实施下行压力,并打击美元,黄金会暂时受益,但从略长期的角度来看,黄金的上升空间应该很有限,除非股市和美元下挫的幅度非常大,去年底加息后黄金的走势证实了这一点。

4、国债

原则上讲,任何幅度的加息都可能触发国债抛售,尤其是对于联邦基金利率变化最为敏感的短期国债。目前全球经济增长趋缓,许多国家经济重重困难,抛售美国国债获得现金便成了支撑摇摇欲坠货币的重要工具之一,尤其是在美联储加息的背景下。去年美联储加息以来中国、日本、墨西哥、土耳其和比利时等央行都有过创历史纪录的减持,不能不说和美联储去年底的加息有关。

5、房地产市场

美联储加息对美国房地产应产生降温效应,因为美国市场融资成本加大,对房屋信贷规模的挤压力度提升,因此,美国房地产价格下行的可能性应该较大。但有趣的是,去年加息后的相关数据并没有重复这种走势,根据美国地产经纪商协会公布的数据,2015年12月以来美国成屋的销售数目基本呈上升的趋势,最新的10月数据也超预期,这预示者美国房地产市场的复苏虽依旧没有达到2006年前后顶峰时的水平,但增长的韧性很强,依旧有空间,虽目前全球经济增长趋缓,但美国房市的持续复苏将很有可能成为协助美国避开衰退的主要力量。

6、新兴市场尤其是中国

加息决定一公布,中国的股债汇瞬间被三杀,因为美联储加息会引发新兴市场货币贬值,资本加速流出,显然美元计价资产有着更好的回报前景,从而吸引更多的投资者转向美国。这种趋势反过又会进一步压低中国等新兴市场的货币,股市、债市和房地产等以贬值货币标价资产的贬值预期增强。

在所有的负面影响中,我最担心的是加息引爆中国经济“高度杠杆”这颗炸弹。中国的企业债已经达到了GDP的250%,这意味着只是稍微提高一下短期利率也有可能会挤压企业活动并导致违约风险升高,从而危害中国经济,具体到老百姓就是影响就业和钱袋子。而中国的房市总值也达GDP的250%,远高于历史上美(170%)日(200%)房市泡沫前的高峰,是人类现代史上前所未有的,无支撑的房市持续走高,导致一般家庭的借贷从36%增至40%,具体到普通老百姓来说月供难免增加,而且对加息敏感的汇市、房市和债市绑在一起连动,一旦引发多米诺效应后果不堪设想。

7、美国经济的整体影响

加息对实体经济的影响是复杂的,而且影响实体经济运行的因素远不止基准利率一个,所以直接分析加息对美国经济的作用是较为困难的。但从1994、2004两次加息后美国经济的数据来看,加息后的美国经济增速虽会短暂下降,但增长质量缓步上升,表现为就业市场持续改善、工业生产强劲以及金融资本持续净流入,这种实体经济运行特征也为加息后美元长期走强和美国股市先抑后扬提供了解释,2015年底加息后的就业市场数据基本上验证了这一点。

综上所述,美联储加息对美元、美股乃至美国经济短期是会产生下行压力的,但从长期的角度来看上升趋势不变,上升空间很大。对新兴市场来尤其是中国来说,人民币下行压力加大,资本外流加剧,引爆房地产危机的可能性增加,经济企稳和复苏的难度加大。因此从个人的投资角度来看,依旧是美元资产为王,取决于个人能够承受的风险和收益期望,从高到低可选择股票、现汇、国债、房地产、黄金等不同比例的配置,运作起来时保持多种类的分散投资是关键。另外还需做好长期投资的打算,毕竟在美国这个非常透明规范的市场里,能短期投机的机会还是比较少见的。(心路独舞系头条号签约作者)

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号